子育て世代が安心できる生命保険の選び方

と

教育資金の上手な貯め方

子育て世代が安心できる

生命保険の選び方

と

教育資金の上手な貯め方

お子さまがいる家庭では、教育資金づくりや子育て期間に万一があった時の保障など、家族のために備えることがたくさんあります。

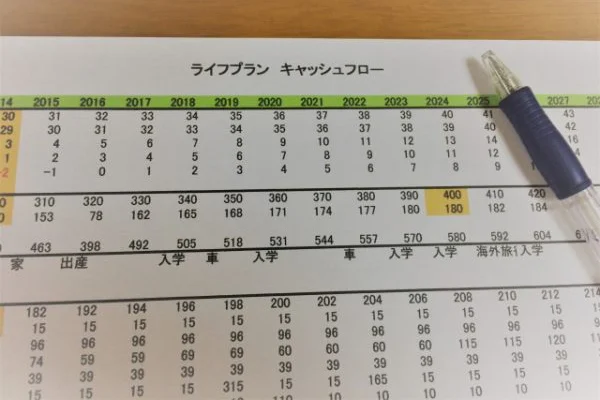

死亡保険金はいくらくらい必要なのか、どんなタイプの保険で備えるべきなのか、家族が安心できる生命保険を選ぶポイントと、教育資金の効率的な準備について解説していきます。

家族が安心できる生命保険の選び方4ステップ

ステップ1:子供と配偶者にいくら残す必要があるか話し合う

まずは、万が一のことがあった時に遺族にいくらお金が必要かを割り出しましょう。

これは家族の人生に大きく影響することなので、配偶者がいる方が独断で決めることは絶対にNGです。万が一があったときに遺族になり、実際に残されたお金や保険金を使うのは配偶者です。人生のパートナーである配偶者としっかり話し合いましょう。

一番おすすめの方法は「夫(妻)が亡くなったら、残された家族は天国から月々いくらお金が届けば今と同様の生活ができるか?」という問いに夫婦お互いに答えることです。

その際、下記のことを加味して話し合いましょう。

- 将来かかる教育費

- 消滅する福利厚生

- 死後に減る支出(住宅ローンの支払いや生活費)

- 遺族年金

ステップ2:死後の遺族の収入を計算

遺族にとって必要な金額が分かったら、次のステップでは死後の遺族の収入を計算しましょう。配偶者の労働所得/不労所得のほか、遺族年金がいくら入るのかも把握しておく必要があります。

遺族年金は、会社員か自営業者か、死亡するのが夫か妻か、子ども※の人数、会社員なら生前の収入によっても金額が変わります。

例えば会社員で平均報酬月額が35万円の夫が死亡した場合、子ども※が2人いる妻は遺族基礎年金と遺族厚生年金の合計で月額約14.9万円を受け取ることができます。

遺族年金については日本年金機構のホームページを参考に自分で計算してみるほか、FPに相談するのもおすすめです。

※子ども:18歳到達年度の末日までの子ども、または20歳未満で1級・2級の障害状態にある子どものこと

ステップ3:保険で備えるべき金額を割り出す

(ステップ1で割り出した遺族に必要な資金)-(ステップ2で計算した遺族の収入)=保険で備えるべき金額になります。

ポイントとしては「一括で〇千万円の死亡保障」といった形で大きな額で計算するよりも、「月々〇万円×〇年間の死亡保障」と計算したほうがイメージしやすいのでおすすめです。

ステップ4:掛け捨て/貯蓄型どちらの保険で備えるか決める

保険で備えるべき必要保障額が分かったら、どんな保険で備えるべきかを考えましょう。

死亡保障には、掛け捨ての保険のほか、貯蓄も可能で保険料総額より多く貯まる終身保険などがあります。

掛け捨ての保険は終身保険に比べて保険料が抑えられる特徴があるのに対し、終身保険は保障を持ちながら教育資金や老後資金を同時に貯めることができます。

必要保障額に合わせて、掛け捨ての収入保障保険と貯蓄型の終身保険を組み合わせるとよいでしょう。

また、掛け捨ての保険には定期保険や収入保障保険などの種類があり、お金が貯まる終身保険にも円建てやドル建てなど様々な特徴を持った商品があります。保険商品の特徴をしっかり理解して、どの保険で備えるか決めることが無駄のない保険設計のポイントです。

子どもの教育資金はいくら必要?FPおすすめの貯め方とは

お子さまがいる方からの相談で、最も多いのが教育資金についてのお悩みです。教育資金をどれくらい準備すれば十分なのか、どうやって貯めていけばよいのか、イメージがつかず不安に感じる方も少なくありません。

実際にかかる教育資金の相場と、おすすめの貯め方をFPが解説していきます。

教育資金はいくら必要?

まずは、教育資金がいつまでにいくら必要なのかを把握しておくことが大切です。私立/公立によって金額が大きく変わりますので、教育方針も踏まえて確認しましょう。

中学でかかる費用

「平成30年度子供の学習費調査(文部科学省)」によると、中学でかかる教育費の平均は下記のとおりです。

<年間の教育費総額平均>

中学編(3年間合計)

| 公立 | 約146万円 |

| 私立 | 約420万円 |

私立中学は、公立中学の約2.9倍の教育費がかかることが分かりますね。

また、学年別の教育費をみると公立中学では高校受験対策で塾代がかさむ最終学年の3年生の教育費(約56万9千円)が最も高くなっています。

一方、私立中学では入学費や制服代など入学にかかる費用がかさむ1年生の教育費(約162万4千円)が最も高くなります。

私立中学をお受験する予定なら、資金の準備は必須です。

公立中学でも、授業料無料とはいえ塾代や修学旅行の積立費、クラブ活動費など、意外と費用がかさむことを認識しておきましょう。

高校でかかる費用

<年間の教育費総額平均>

「平成30年度子供の学習費調査(文部科学省)」によると、高校でかかる教育費の平均は下記のとおりです。

<年間の教育費総額平均>

高校編(3年間合計)

| 公立 | 約138万円 |

| 私立 | 約291万円 |

高校でかかる教育費の平均は、公立・私立ともに中学の平均総額より少なくなっています。

「高校は義務教育ではないのでお金がかかるのでは?」と考えがちですが、実はそこまで心配する必要はありません。高校では、高校無償化法によって、公立私立問わず国から授業料にあてるための就学支援金が支給されます。※1

しかし、大学受験にかかるお金に関してはしっかり準備しておくと安心です。

大学受験の際は、受験料や受験会場までの交通費、宿泊代などで平均で約37万円かかります。※2 短期間で意外に多くの出費がかさむので、慌てないためにもしっかり準備しておきましょう。

※1 年収910万円未満の世帯の場合

※2 平成30年度教育費負担の実態調査結果/日本政策金融公庫

大学・短大でかかる費用

「教育資金の準備=大学でかかる費用の準備」と言っても過言ではありません。

「ライフプランデータ集(セールス手帖社保険FPS研究所)」によると、大学入学~卒業までの教育費の平均総額は以下の通りです。

<大学入学から卒業までの教育費平均総額>

大学編(4年間合計)

| 自宅通学 | 下宿 | |

| 国立大学 | 約524万円 | 約812万円 |

| 私立文系大学 | 約668万円 | 約933万円 |

| 私立理系大学 | 約809万円 | 約1074万円 |

国公立・私立だけではなく、文系・理系、自宅通学・下宿によっても金額が大きく変わるのが分かりますね。

自宅通学できる大学に進学する場合はかなり費用はおさえられますが、実家から離れて下宿する可能性ももちろんあります。下宿の場合の仕送り額の平均はひと月約7万3千円※で、住居費や食費の高騰に伴って仕送り額も増加傾向です。

子どもがどんな進路を選んでもいいように余裕をもって教育費を準備し、もし使わなかった場合は、子育て後の贅沢や老後資金として活用するという考え方がおすすめです。

※第55回学生生活実態調査(全国大学生協同組合連合会)

奨学金は最後の手段と考えて

奨学金は、大学生の半分近く(47.5%※)が利用しています。

とはいえ「こんなにたくさんの学生が奨学金を利用しているなら、うちも奨学金でいいか。」という考え方はよくありません。貸与型の奨学金の場合は子どもの借金となり、社会人になってから子ども自身が返済していくことになるからです。

また、将来子どもが住宅を購入する際に奨学金が残っていれば、住宅ローンの審査に影響する可能性があります。

大学入学は18歳からと時期が決まっているため、教育資金は10年以上かけてコツコツと計画的に準備することができます。親の責任として、教育資金はできるだけ前もって準備しておき、奨学金は最後の手段と捉えておきましょう。

※日本学生支援機構「学生生活調査」平成30年度

教育資金のおすすめの貯め方

ポイント①子どもが小さい頃からコツコツ積立

子どもが大きくなってから慌てて教育資金の準備をし始めると、十分な金額を貯めるのはなかなか困難です。

例えば500万円貯める必要がある場合、5年間で準備するなら毎年100万円貯める必要がありますが、18年間かけて準備すると毎年約27.8万円で済みます。

このように、子どもが小さいうちからコツコツと積み立てていくことで、負担が少なく計画性を持って資金づくりができるのでおすすめです。

ポイント②金利を味方につける

教育資金のような10年以上先の未来に使うお金を貯め始める場合は、金利を意識しましょう。

銀行の普通預金は金利0.001%が一般的なので、銀行で貯めた場合はプラスマイナスゼロになることがほとんどです。各種手数料を考えると、マイナスになってしまうこともしばしばあります。

効率よく貯蓄をしたいなら、投資信託やドル建て生命保険など金利がついて運用性のあるものを選びましょう。ただし、運用性があるものはリスクもあるため、バランスを意識することが大切です。

ポイント③管理外を意識する

この3つめのポイント「管理外を意識すること」が、教育資金を貯めるときに最も重要です。

お金を貯めたい場合、支出をできるだけ減らして残りを貯蓄に回す(収入―支出=貯蓄)のが一般的ですが、FPの観点ではこれは間違いです。

収入から先に貯蓄を管理外に抜いておいて、残りを支出として自由に使う(収入―貯蓄(管理外)=支出)のが正しい貯蓄のやり方で、これを「先取り貯蓄」といいます。

いつでも使えてしまう現金や預金口座で貯めていくのはかなりの固い意志がないと難しいので、管理外を意識しましょう。

自分の手の届かない管理外へ毎月一定額先取り貯蓄することで、無理なく計画的に貯めることができます。

FPに相談すると安心

教育資金づくりは、子どもが生まれたらすぐに始めるのがおすすめです。計画性を持って貯められるように、ぜひFPに

FPは、お金周りの悩みを解決に導くことはもちろん、進行役のような役割もします。

「ご夫婦それぞれの悩みや疑問」や「ご夫婦それぞれの現状や強み弱み」の整理、「ご夫婦それぞれの意見に配慮した解決策」の提示などがあり、対策の実行までスムーズに進みます。

ひとことに生命保険やマネープランといっても、必要な対策は家庭によって異なります。

また、教育資金づくりは、ご出産前からでも計画的に始めるのがおすすめです。

保険やライフプランのプロである当社FPによる無料相談を、ぜひご利用ください。