保険で貯蓄ができるってどういうこと?目的別にFPが解説

「保険=万が一があった時の助けになる保障」というイメージが強く、保険で貯蓄ができるといってもあまりピンとこないのではないでしょうか。

どのように保険を活用できるのか、貯蓄の目的別にFPが解説していきます。

貯蓄ができる保険とは

生命保険には、貯蓄性のある保険があります。

一般的に、貯蓄性のある保険は貯蓄型保険、ない保険は掛け捨て型保険と呼ばれています。

お金を貯めながら万一の保障に備えられるのが貯蓄型保険のメリットですが、掛け捨て型保険に比べると貯蓄型保険は保険料が高めに設定されています。

貯蓄ができる保険の種類

貯蓄ができる保険には次のようなものがあります。

●終身保険

●養老保険

●学資保険

●個人年金保険

●変額保険

貯蓄の目的別にぴったりな保険を【目的別!保険を活用した貯蓄方法】で後述します。

保険での貯蓄が向いている資金

貯蓄と保障が両立できる一石二鳥の貯蓄型保険ですが、向いている資金と向いていない資金があります。

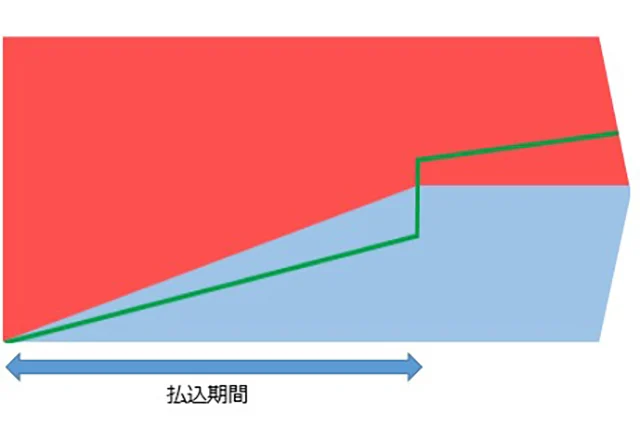

ポイントは「10年以上先に使う資金」かどうかです。

保険には短期間での解約に対しては解約控除が適用されます。

そのため、貯蓄型保険に加入して数か月~数年で解約してしまうと、解約返戻金(=戻ってくるお金)が元本を割る可能性が高いのです。

例えば、下記のような資金は10年以上先に使うため保険での貯蓄に向いています

●教育資金

●住宅ローン繰り上げ返済資金

●老後資金

●相続対策の資金

など

一方で、下記のような資金は数か月~数年後に使うため保険での貯蓄には向きません

▲数年後に車を購入するための資金

▲数か月後に旅行に行くための資金

▲数か月後に引っ越しするための資金

▲数か月~数年後に結婚式を挙げるための資金

など

目的別!保険を活用した貯蓄方法

教育資金

教育資金は、必要となるタイミングが事前に分かっている資金です。

奨学金を借りる手もあるものの、借りたお金は将来子どもの借金になってしまうため、親の責任としてできるだけ準備しておきましょう。

教育資金のための保険として有名なのは、学資保険ですね。名前を聞いたことがある方も多いのではないでしょうか。

学資保険は、支払った保険料が子どもの進学の節目のタイミングで返ってくる仕組みです。

例えば、総額で300万円の保険料を支払う学資保険であれば、中学進学で100万円・高校進学で100万円・大学進学で100万円といった形で合計300万円分返ってくるイメージです。(中には、元本が割れる商品や、元本に少し上乗せで返ってくる商品もあります)

ここで注意したいのが、学資保険の被保険者は子どもであるということ。契約者である親が亡くなった場合は、保険料の払い込みは免除になるのですが、保険金を受け取れるわけではありません。

経済的に困るのは親が亡くなった場合であるのにも関わらず、保障が親ではなく子どもに付いてしまっているのがアンバランスです。

上記の「元本があまり増えないこと」「被保険者が親ではないこと」を理由として、FPとしては学資保険はあまりおすすめできません。

親の死亡保障を備えながら効率的に教育資金を貯めるなら、おすすめなのは10年払のドル建て終身保険です。

10年間で教育資金を保険料として支払って貯めていき、その後は運用により解約返戻金が増え続ける仕組みです。

保障が必要な養育期間中は、しっかりと契約者である親に死亡・高度障害の保障がつきます。そして、教育資金として使う必要がなかった場合は、そのまま保険を続けていれば更に解約返戻金が増えて住宅ローン繰り上げ返済資金や老後資金などへの転用も可能です。

ただし、ドル建ての保険は円で保険料を払い込んだり解約返戻金や保険金を受け取ったりする場合に為替の影響を受けるため、あらかじめしっかりと理解した上で加入しましょう。

住宅ローン繰り上げ返済資金

住宅購入の際は、住宅ローンを組むことがほとんどですよね。

住宅ローンを組んだら計画しておきたいのが、住宅ローンの繰り上げ返済です。

繰り上げ返済の大きなタイミングは

- 住宅ローン控除が終了したとき(10年後以降)

- リタイアのとき

の2つです。

特に、住宅ローンの完済予定が70歳など老後までローンの返済が組まれている場合は、老後生活が始まるリタイアのタイミングまでには繰り上げ返済で完済できる計画を立てておきましょう。

住宅ローンの繰り上げ返済資金づくりに活用できる保険は、ドル建て終身保険(【教育資金】で解説)のほか、変額保険があります。

変額保険は支払った保険料の一部を保険会社が特別勘定で運用し、運用実績によって将来受け取る満期保険金や解約返戻金が増減する仕組みです。

高い運用利回りが期待できる反面、解約返戻金や満期保険金には元本割れリスクがあります。

一方で、変額保険の死亡保障には最低保証があるため、他の投資性商品(投資信託など)にはない死亡保障のメリットもあるといえます。

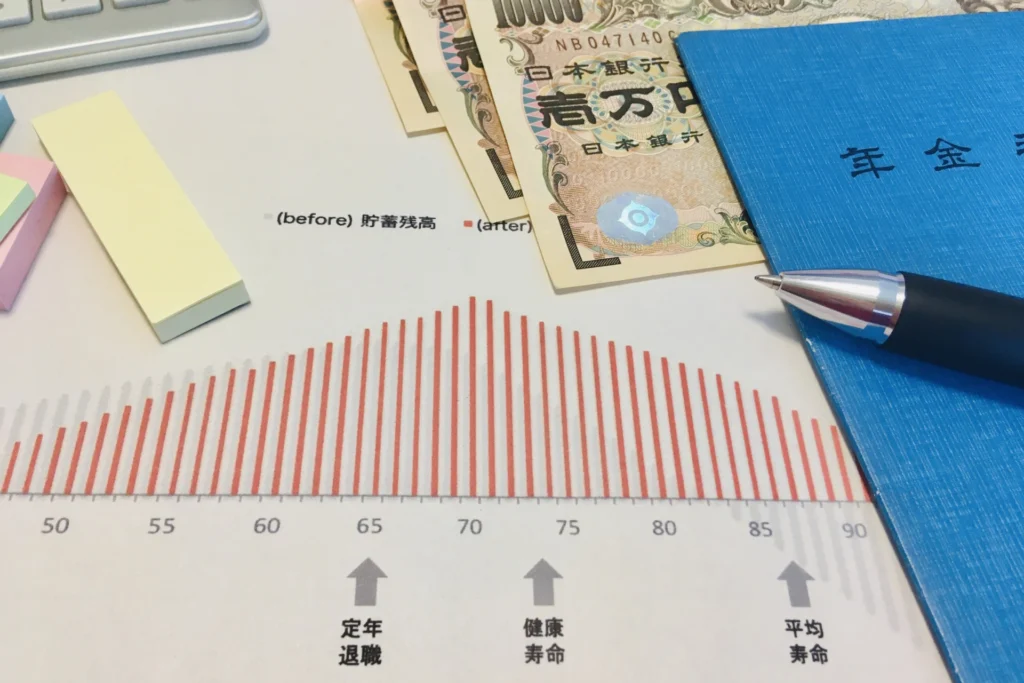

老後資金

老後資金づくりにおすすめな貯蓄型保険は、ドル建て終身保険(【教育資金】で解説)と変額保険(【住宅ローン繰り上げ返済資金】で解説)です。

高い利回りを期待しつつ、運用に対して一定のリスクを許容できる場合は、変額保険がおすすめです。

○年後に○%増えているといったように将来の見通しが立てやすい形がお好みの場合は、ドル建て終身保険がおすすめです。

ただし、どちらも為替の影響を受けるということは理解しておきましょう。

持病や既往歴など、健康状態が理由で上記の貯蓄型保険に加入が難しい場合は、個人年金保険という選択肢があります。

個人年金保険は健康状態に関係なく加入できる場合が多く、被保険者が一定の年齢を迎えた時点で年金を受け取れる仕組みです。(一時金として受け取ることも可能)

一定期間年金が受け取れる「確定年金」、被保険者が生きている場合のみ一定期間年金を受け取れる「有期年金」、被保険者が生きている限り一生涯年金を受け取れる「終身年金」があります。

個人年金保険の保険料払込期間中に被保険者が亡くなった場合は、それまで支払った保険料相当額が死亡保険金として支払われるのが一般的です。

相続対策の資金

貯蓄型保険は、相続対策にも活用できます。

相続対策に特におすすめなのは、一時払い変額保険です。

一時払い変額保険では、まとまった額を保険料として払い込み、その一部を保険会社が特別勘定で運用していきます、

払い込んだ保険料相当額が死亡保険金額の最低保証となり、運用実績によっては死亡保険金額が増える仕組みです。

相続では相続税の納付や不動産などの遺産を取得した相続人の代償分割など、まとまった資金が必要となるケースが多いです。

現金としてすぐに使える保険金を相続人に届けることで、このような相続の際に発生する出費にも対応できます。

また、資産を保険に直しておくことで保険金の相続税非課税枠(500万円×法定相続人の数)が活用できます。

プロに相談しながら上手に貯蓄しよう

保険を活用した貯蓄について、理解は深まりましたか?

貯蓄型保険には様々なタイプがあり、資金の目的に合わせて使い分けることが大切です。資産づくりのプロであるFPに相談して、保険以外の貯蓄方法も組み合わせながら上手に資産づくりをしていきましょう。